RBSE Solutions for Class 12 Accountancy Chapter 4 वित्तीय विवरणों का विश्लेषण

Rajasthan Board RBSE Solutions for Class 12 Accountancy Chapter 4 वित्तीय विवरणों का विश्लेषण Textbook Exercise Questions and Answers.

Rajasthan Board RBSE Solutions for Class 12 Accountancy in Hindi Medium & English Medium are part of RBSE Solutions for Class 12. Students can also read RBSE Class 12 Accountancy Important Questions for exam preparation. Students can also go through RBSE Class 12 Accountancy Notes to understand and remember the concepts easily.

RBSE Class 12 Accountancy Solutions Chapter 4 वित्तीय विवरणों का विश्लेषण

RBSE Class 12 Accountancy वित्तीय विवरणों का विश्लेषण InText Questions and Answers

स्वयं जाँचिए - 1:

पृष्ठ 181.

प्रश्न - उपयुक्त शब्दों के साथ रिक्त स्थानों को भरें:

प्रश्न 1.

विश्लेषण का साधारण तात्पर्य ...................... आँकड़े हैं।

उत्तर:

सरलीकरण

प्रश्न 2.

प्रतिपादन का तात्पर्य .................. आँकड़े हैं।

उत्तर:

वर्णित

प्रश्न 3.

तुलनात्मक विश्लेषण को .................. विश्लेषण के नाम से भी जानते हैं।

उत्तर:

क्षैतिज

प्रश्न 4.

सामान्य आकार के विश्लेषण को ........................ विश्लेषण के नाम से भी जानते हैं।

उत्तर:

लम्बवत्

प्रश्न 5.

एक संस्थान/कारोबार में धन की आवक एवं जावक की वास्तविक चाल को ....................... कहते हैं।

उत्तर:

रोकड़ प्रवाह

स्वयं करें:

पृष्ठ 183.

प्रश्न 1.

नीचे दी गई जानकारी से, नारंग कलर्स लिमिटेड का मार्च 31, 2016 एवं मार्च 31, 2017 पर वर्ष समाप्ति पर एक तुलनात्मक लाभ एवं हानि विवरण तैयार करें:

|

विवरण (Particulars) |

नोट संख्या (Note No.) |

2016 - 17 ₹ |

2015 – 2016 ₹ |

|

1. प्रचालन से आगम (Revenue from Operations) |

|

40,00,000 |

35,00,000 |

|

2. अन्य आय (Other Income) |

|

50,000 |

50,000 |

|

3. उपभोग की गई सामग्री की लागत (Cost of Material Consumed) |

|

15,00,000 |

18,00,000 |

|

4. तैयार माल के रहतिया में परिवर्तन (Changes in Inventories of Finished Goods) |

|

10,000 |

15,000 |

|

5. कर्मचारी हित (Employee Benefit Expenses) |

|

2,40,000 |

2,40,000 |

|

6. ह्रास एवं अपलेखन (Depreciation and Amortisation) |

|

25,000 |

22,500 |

|

7. अन्य व्यय (Other Expenses) |

|

2,66,000 |

3,02,000 |

|

8. लाभ (Profit) |

|

20,09,000 |

14,27,300 |

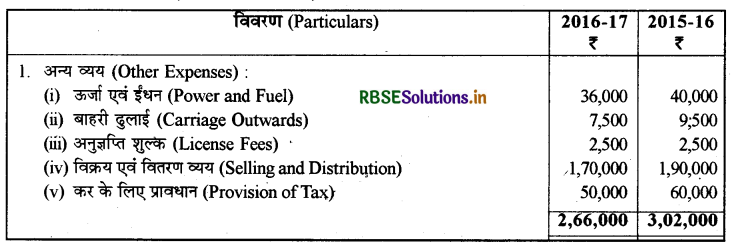

खातों की टिप्पणी (Notes to Accounts):

उत्तर:

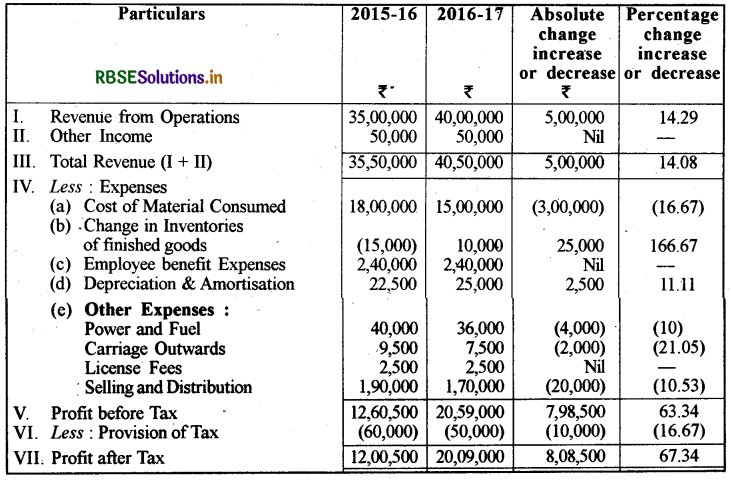

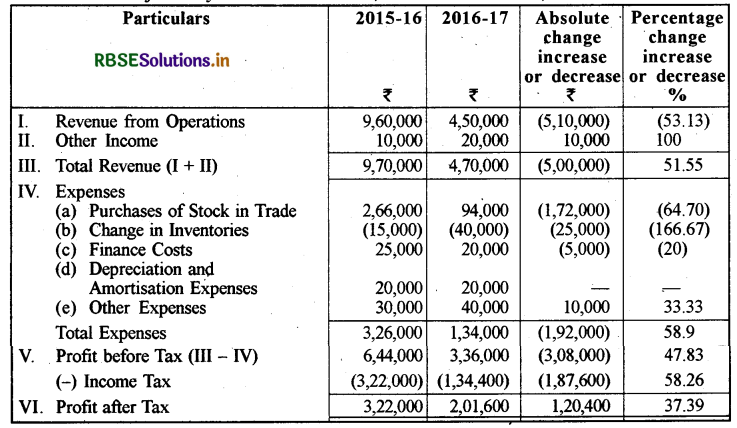

Comparative Statement of Profit and Loss of Narang Colours Limited for the year ended March 31, 2016 and 2017:

स्वयं करें:

पृष्ठ 186.

प्रश्न 1.

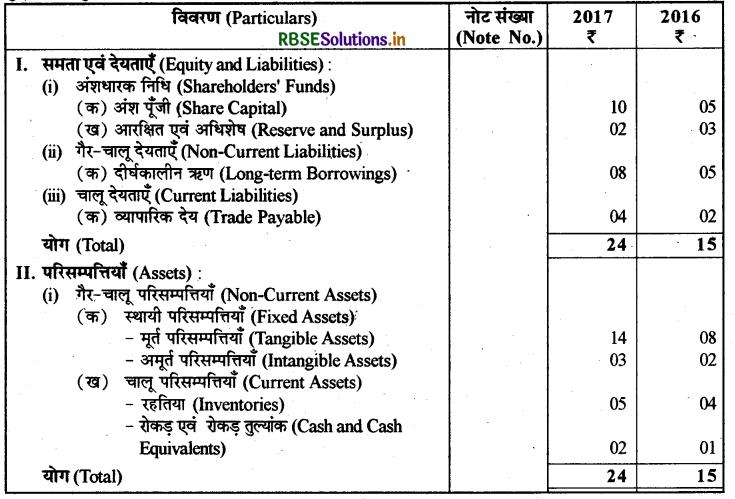

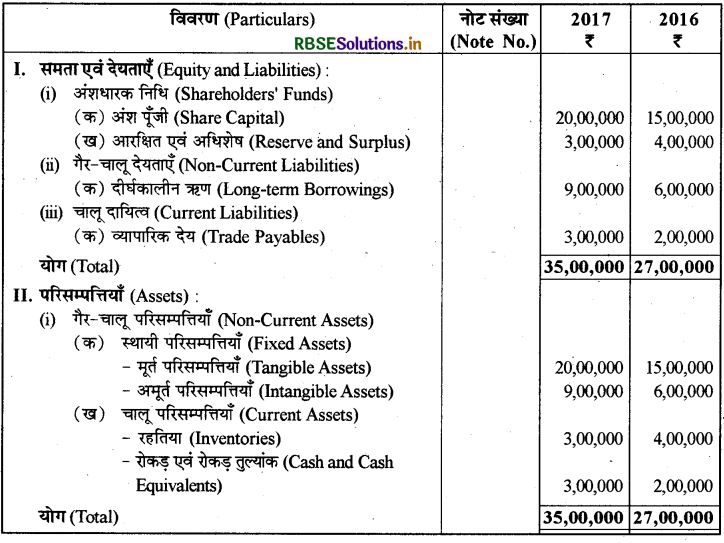

31 मार्च, 2016 व 2017 को समाप्त वर्ष के लिए तुलन-पत्र से ओमेगा केमिकल्स लिमिटेड का तुलनात्मक तुलन-पत्र बनाइए।

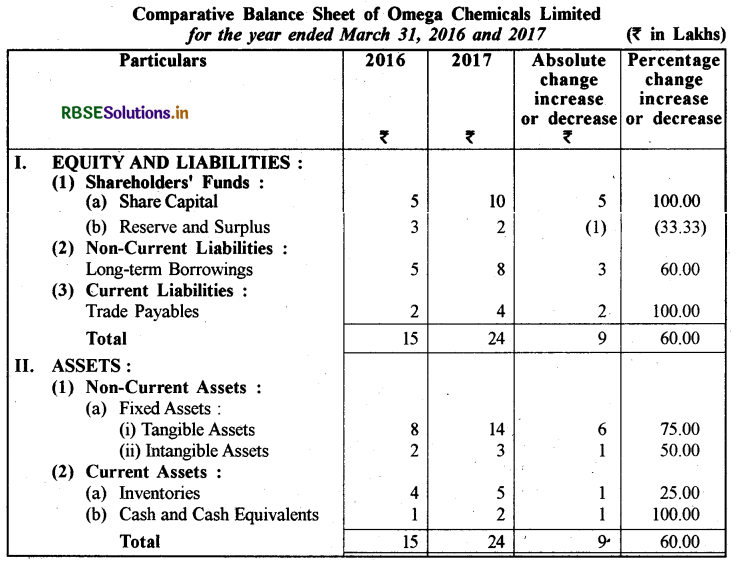

उत्तर:

स्वयं करें:

पृष्ठ 191.

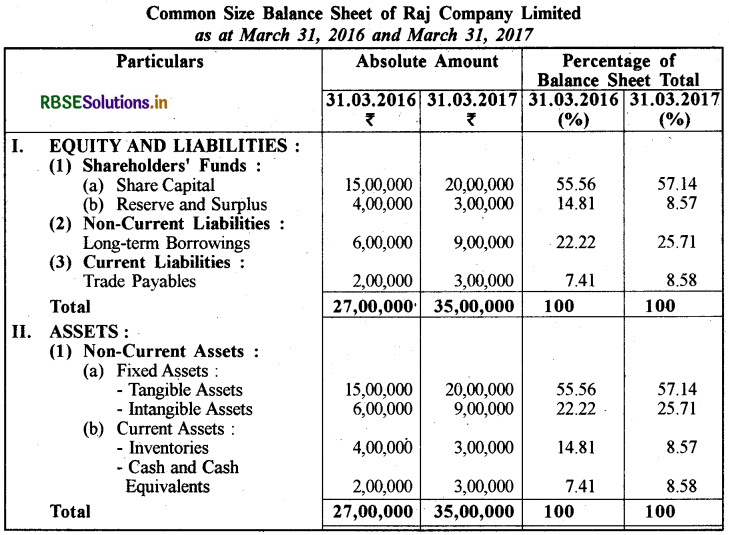

प्रश्न 1.

निम्नलिखित सूचना से, वर्षान्त मार्च 31, 2016 व 2017 पर राज कम्पनी लिमिटेड का तुलनात्मक तुलन-पत्र बनाइए।

उत्तर:

स्वयं जाँचिए - 2:

पृष्ठ 192.

प्रश्न - सही उत्तर का चुनाव करें:

प्रश्न 1.

एक व्यावसायिक उद्यम के वित्तीय विवरण में सम्मिलित होते हैं।

(अ) तुलन-पत्र

(ब) लाभ व हानि विवरण

(स) रोकड़ प्रवाह विवरण

(द) उपरोक्त सभी

उत्तर:

(द) उपरोक्त सभी

प्रश्न 2.

वित्तीय विश्लेषण हेतु प्रयोग में आने वाले सामान्य साधन हैं।

(अ) क्षैतिज विश्लेषण

(ब) लम्बवत् विश्लेषण

(स) अनुपात विश्लेषण

(द) उपरोक्त सभी

उत्तर:

(द) उपरोक्त सभी

प्रश्न 3.

कम्पनी की वार्षिक रिपोर्ट को निर्गमित किया जाता है।

(अ) संचालकों के लिए

(ब) अंकेक्षकों के लिए

(स) अंशधारकों के लिए

(द) प्रबन्ध के लिए

उत्तर:

(स) अंशधारकों के लिए

प्रश्न 4.

तुलन-पत्र उद्यम की वित्तीय स्थिति सम्बन्धी सूचनाएँ प्रस्तुत करता है।

(अ) दी गई विशेष अवधि पर

(ब) विशेष अवधि के दौरान

(स) विशेष अवधि के लिए

(द) उपरोक्त में से कोई नहीं

उत्तर:

(अ) दी गई विशेष अवधि पर

प्रश्न 5.

तुलनात्मक विवरणों को यह भी कहते हैं।

(अ) क्रियाशील विश्लेषण

(ब) क्षैतिज विश्लेषण

(स) लम्बवत् विश्लेषण

(द) बाह्य विश्लेषण

उत्तर:

(ब) क्षैतिज विश्लेषण

स्वयं जाँचिए - 3:

पृष्ठ 193.

प्रश्न - सत्य अथवा असत्य बताएँ:

प्रश्न 1.

व्यावसायिक उद्यम के वित्तीय विवरणों में रोकड़ प्रवाह विवरण सम्मिलित हैं।

उत्तर:

सत्य

प्रश्न 2.

तुलनात्मक विवरण क्षैतिज विश्लेषण का एक रूप है।

उत्तर:

सत्य

प्रश्न 3.

समरूप विवरण और वित्तीय अनुपात लम्बवत् विश्लेषण में प्रयोग में आने वाली दो तकनीक हैं।

उत्तर:

सत्य

प्रश्न 4.

अनुपात विश्लेषण दो वित्तीय विवरणों के मध्य सम्बन्ध स्थापित करता है।

उत्तर:

सत्य

प्रश्न 5.

अनुपात विश्लेषण किसी उद्यम के वित्तीय विवरणों के विश्लेषण हेतु एक तकनीक है।

उत्तर:

सत्य

प्रश्न 6.

वित्तीय विश्लेषण केवल लेनदारों द्वारा प्रयोग में लाए जाते हैं।

उत्तर:

असत्य

प्रश्न 7.

लाभ व हानि विवरण एक विशेष अवधि के लिए उद्यम के प्रचालन निष्पादन को दर्शाता है।

उत्तर:

सत्य

प्रश्न 8.

वित्तीय विश्लेषण, विश्लेषक को उपयुक्त निर्णय लेने में सहायक है।

उत्तर:

सत्य

प्रश्न 9.

रोकड़ प्रवाह विवरण वित्तीय विवरण विश्लेषण की एक तकनीक है।

उत्तर:

सत्य

प्रश्न 10.

समरूप विवरण के प्रत्येक मद को समान आधार पर प्रतिशत में दर्शाता है।

उत्तर:

सत्य

RBSE Class 12 Accountancy वित्तीय विवरणों का विश्लेषण Textbook Questions and Answers

लघु उत्तरीय प्रश्न:

प्रश्न 1.

वित्तीय विवरण विश्लेषण की तकनीकों का संक्षेप में वर्णन करें।

उत्तर:

वित्तीय विवरण विश्लेषण की आमतौर पर उपयोग की जाने वाली प्रमुख तकनीकें निम्नलिखित हैं:

- तुलनात्मक विवरण

- समरूप/सामान्य आकार वितरण

- प्रवृत्ति विश्लेषण

- अनुपात विश्लेषण

- रोकड़ प्रवाह विश्लेषण।

प्रश्न 2.

वित्तीय आँकड़ों के लम्बवत् एवं क्षैतिज विश्लेषण के बीच अन्तर स्पष्ट कीजिए।

उत्तर:

वित्तीय आँकड़ों के लम्बवत् एवं क्षैतिज विश्लेषण के बीच अन्तर:

(1) लम्बवत् अथवाशीर्ष विश्लेषण (Vertical Analysis): इस प्रकार के वित्तीय विश्लेषण में केवल एक वर्ष के अथवा एक विशेष तिथि के वित्तीय विवरणों का पुनरावलोकन तथा विश्लेषण किया जाता है। इसमें केवल एक अवधि के तुलन-पत्र अथवा लाभ-हानि विवरण में दी गई विभिन्न मदों के बीच आपस में संख्यात्मक सम्बन्ध स्थापित किया जाता है। वित्तीय विवरण में दी गई मदों के कुल जोड़ को 100 मान लिया जाता है और विभिन्न मदों को इस जोड़ के प्रतिशत के रूप में व्यक्त किया जाता है। इस प्रकार का विश्लेषण जिस विवरण में होता है उसे समान आकार के विवरण (Common Size Statements) कहा जाता है।

लम्बवत् विश्लेषण एक ही समूह की विभिन्न कम्पनियों अथवा एक ही कम्पनी के विभिन्न विभागों के कार्य निष्पादन की तुलना के लिए उपयोगी है। यह विश्लेषण कम्पनी की वित्तीय स्थिति के उचित विश्लेषण के लिए अधिक उपयोगी नहीं है, क्योंकि यह केवल एक ही अवधि के आँकड़ों पर आधारित होता है, जबकि व्यवसाय एक गतिशील प्रक्रिया है।

(2) क्षैतिज विश्लेषण (Horizontal Analysis): इस प्रकार के वित्तीय विश्लेषण में दो अथवा अधिक वर्षों के आँकड़े होते हैं और तुलना करने में सुविधा के लिए इन आँकड़ों को साथ-साथ लिखा जाता है। ऐसा विश्लेषण इन आँकड़ों में न केवल निरपेक्ष (absolute) वृद्धि अथवा कमी को सूचित करता है बल्कि इसे प्रतिशत रूप में भी प्रकट करता है।

अतः ऐसा विश्लेषण एक संस्था की; विभिन्न वर्षों की, एक-दूसरे से सम्बन्धित मदों के मध्य तुलना और आपसी सम्बन्ध को प्रकट करता है।

प्रश्न 3.

विश्लेषण (Analysis) एवं निर्वचन (Interpretation) का अर्थ समझाइए।

उत्तर:

विश्लेषण (Analysis) और निर्वचन/व्याख्या (Interpretation) वित्तीय विवरणों की एक व्यवस्थित और महत्त्वपूर्ण परीक्षा को सन्दर्भित करता है। यह न केवल वित्तीय विवरणों की विभिन्न मदों के बीच कारण और प्रभाव सम्बन्ध स्थापित करता है बल्कि वित्तीय डेटा को उचित तरीके से प्रस्तुत करता है। विश्लेषण से आशय वित्तीय विवरणों में दिए गए वित्तीय आँकड़ों का विधिवत वर्गीकरण द्वारा सरलीकरण करना है।

व्याख्या से आशय आँकड़ों के अर्थ एवं अभिप्राय स्पष्ट करने से है। इस प्रकार विश्लेषण और व्याख्या का मुख्य उद्देश्य वित्तीय डेटा को इस तरह से प्रस्तुत करना है जो आसानी से समझने योग्य और आत्म व्याख्यात्मक हो। यह न केवल लेखांकन उपयोगकर्ताओं को समय की अवधि में व्यवसाय के वित्तीय प्रदर्शन का आकलन करने में मदद करता है बल्कि उन्हें निर्णय लेने और नीति और वित्तीय डिजाइनिंग प्रक्रिया में भी सक्षम बनाता है।

प्रश्न 4.

वित्तीय विश्लेषण का महत्त्व बताएँ।

उत्तर:

वित्तीय विश्लेषण का विभिन्न मामलों पर विभिन्न लेखांकन उपयोगकर्ताओं के लिए बहुत महत्त्व है। लाभ व हानि विवरण, तुलन-पत्र और अन्य वित्तीय आँकड़े जो व्यय और आय के स्रोतों, लाभ-हानि के बारे में जानकारी प्रदान करता है और व्यवसाय की वित्तीय स्थिति का आँकलन करने में भी मदद करता है। वित्तीय आँकड़े तब तक उपयोगी नहीं होते जब तक उनका विश्लेषण नहीं किया जाता है। अनुपात विश्लेषण, रोकड़ प्रवाह विवरण जैसे विभिन्न उपकरण हैं जो विभिन्न अकाउंटिंग उपयोगकर्ताओं की अलग-अलग जरूरतों को पूरा करने के लिए वित्तीय डेटा बनाते हैं । निम्नलिखित कारण हैं जो वित्तीय विश्लेषण के पक्ष में वकालत करते हैं

- यह किसी व्यवसाय की लाभ कमाने की क्षमता और वित्तीय व्यवहार्यता का मूल्यांकन करने में मदद करता है।

- यह व्यवसाय की दीर्घकालिक शोधन क्षमता का आँकलन करने में मदद करता है।

- यह अन्य प्रतिस्पर्धी फर्मों की तुलना में एक फर्म की सापेक्ष वित्तीय स्थिति का मूल्यांकन करने में मदद करता है।

- यह निर्णय लेने की प्रक्रिया, योजनाओं और एक प्रभावी नियंत्रण स्थापित करने में प्रबन्धन की सहायता करता है।

प्रश्न 5.

तुलनात्मक वित्तीय विवरण क्या है?

उत्तर:

तुलनात्मक वित्तीय विवरण (Comparative Financial Statements): वे वित्तीय विवरण जो दो अथवा अधिक समय की अवधि में अन्तर-फर्म और वित्तीय विवरणों की तुलना को सक्षम करते हैं, तुलनात्मक वित्तीय विवरण कहलाते हैं। दूसरे शब्दों में, ये विवरण लेखांकन उपयोगकर्ताओं को सापेक्ष रूप में वित्तीय प्रगति का मूल्यांकन और मूल्यांकन करने में मदद करते हैं। ये विवरण समय की अवधि में वित्तीय मदों में पूर्ण आँकड़े, पूर्ण परिवर्तन और प्रतिशत परिवर्तन व्यक्त करते हैं।

तुलनात्मक वित्तीय विवरण वित्तीय आँकड़ों को इस तरह से प्रस्तुत करते हैं जो आसानी से समझ में आता है और बिना किसी अस्पष्टता के विश्लेषण किया जा सकता है। यदि अध्ययन की अवधि के दौरान मदों के उपचार के लिए लेखांकन नीतियाँ और प्रथाएँ समान हैं, तभी तुलनात्मक वित्तीय विवरण सार्थक तुलना को सक्षम बनाता है। इन्हें क्षैतिज विश्लेषण के नाम से भी जाना जाता है।

निम्नलिखित दो तुलनात्मक वित्तीय विवरण हैं जो आमतौर पर तैयार किए जाते हैं:

- तुलनात्मक तुलन-पत्र।

- तुलनात्मक लाभ व हानि विवरण।

प्रश्न 6.

समरूप विवरण से आपका क्या तात्पर्य है?

उत्तर:

समरूप विवरण (Common Size Statements): समरूप विवरण कुछ सामान्य मदों के साथ एक वित्तीय विवरण के विभिन्न मदों के बीच सम्बन्ध का संकेत देते हैं जिसमें सामान्य मद के प्रत्येक मद को प्रतिशत के रूप में व्यक्त करता है। इस प्रकार से परिकलित प्रतिशत को अन्य फर्मों के तदनुरूप प्रतिशत के साथ आसानी से तुलना की जा सकती है जैसा कि ये संख्याएँ सामान्य आधार अर्थात् प्रतिशत से लाई जाती हैं। इस प्रकार के विवरण एक विश्लेषक को एक ही उद्योग की भिन्न आकार की दो कम्पमियों की संचालन एवं वित्तीय विशिष्टताओं की तुलना करने की अनुमति देते हैं। सामान्य आकार के विवरण फर्म के विभिन्न वर्षों के बीच आन्तरिक तुलना और साथ ही साथ उसी वर्ष या अनेक वर्षों के लिए अन्तर फर्म की तुलना, दोनों ही, के लिए उपयोगी होते हैं।

इन कथनों पर आधारित विश्लेषणों को सामान्यतः लम्बवत् विश्लेषण के नाम से भी जाना जाता है।

अग्रलिखित दो समरूप विवरण प्रायः तैयार किए जाते है:

- समरूप तुलन-पत्र

- समरूप लाभ व हानि विवरण।

दीर्घ उत्तरीय प्रश्न:

प्रश्न 1.

वित्तीय विश्लेषण की विभिन्न तकनीकों का वर्णन कीजिए तथा वित्तीय विश्लेषणों की सीमाओं की व्याख्या कीजिए।

उत्तर:

वित्तीय विवरणों के विश्लेषण की तकनीकें (Tools of Analysis of Financial Statements): वित्तीय विवरणों के विश्लेषण की सबसे महत्त्वपूर्ण तथा अधिक उपयोग की जाने वाली तकनीकें ये हैं

(1) तुलनात्मक विवरण (Comparative Statements): दो अथवा अधिक समयावधियों में एक फर्म की लाभप्रदता एवं वित्तीय स्थिति को तुलनात्मक रूप से दर्शाने वाले विवरण जिनसे कि दो या अधिक समयावधियों में फर्म की स्थिति का पता चलता है, तुलनात्मक विवरण कहलाते हैं। तुलनात्मक तुलन-पत्र और तुलनात्मक लाभ व हानि विवरण दो महत्त्वपूर्ण तुलनात्मक वित्तीय विवरण हैं । वित्तीय आँकड़े केवल तभी तुलनात्मक होते हैं जब समान लेखांकन सिद्धान्त का प्रयोग इनके निर्माण में किया जाता है। यदि ऐसा नहीं है तो लेखांकन सिद्धान्तों से व्यतिक्रम को नीचे टिप्पणी के रूप में दर्शाया जाना चाहिए। तुलनात्मक आँकड़े वित्तीय स्थिति और प्रचालन परिणामों की प्रवृत्ति और दिशा को इंगित करते हैं। तुलनात्मक विश्लेषण को क्षैतिज विश्लेषण' के नाम से भी जाना जाता है।

(2) समरूप/सामान्य आकार विवरण (Common Size Statements): समरूप विवरण कुछ सामान्य मदों के साथ एक वित्तीय विवरण के विभिन्न मदों के बीच सम्बन्ध का संकेत देते हैं जिसमें सामान्य मद के प्रत्येक मद को प्रतिशत के रूप में व्यक्त किया जाता है। इस प्रकार से परिकलित प्रतिशत को अन्य फर्मों के तद्नुरूप प्रतिशत के साथ आसानी से तुलना की जा सकती है। जैसा कि ये संख्याएँ सामान्य आधार अर्थात् प्रतिशत से लाई जाती हैं। इस प्रकार के विवरण एक विश्लेषक को एक ही उद्योग की भिन्न आकार की दो कम्पनियों की संचालन एवं वित्तीय विशिष्टताओं की तुलना करने की अनुमति देते हैं। सामान्य आकार के विवरण फर्म के विभिन्न वर्षों के बीच आन्तरिक तुलना और साथ ही साथ उसी वर्ष या अनेक वर्षों के लिए अन्तर फर्म की तुलना, दोनों ही, के लिए उपयोगी होते हैं । इस विश्लेषण को 'अनुलम्ब विश्लेषणों के नाम से भी जाना जाता है।

(3) प्रवृत्ति विश्लेषण (Trend Analysis): एक व्यावसायिक उद्योग/उद्यम के पिछले वर्षों के आँकड़ों का उपयोग करते हुए, प्रवृत्ति का विश्लेषण चयनित आँकड़ों में एक अवधि के दौरान आए बदलावों का अवलोकन करके किया जा सकता है। प्रवृत्ति प्रतिशत एक प्रतिशत सम्बन्ध है जिसमें भिन्न वर्षों की प्रत्येक मद को आधार वर्ष की उसी समान मद के प्रतिशत के आधार पर निकाला जाता है। प्रवृत्ति विश्लेषण इसलिए महत्त्वपूर्ण है, क्योंकि इसमें दीर्घकालिक दृष्टिकोण होता है। अतः यह व्यवसाय की प्रकृति के आधारभूत बदलाव के बिन्दु को इंगित करता है। एक विशिष्ट अनुपात में एक प्रवृत्ति को देखकर, कोई व्यक्ति यह जान सकता है कि अनुपात गिर रहा है या बढ़ रहा है या लगातार सापेक्षिक तौर पर स्थिर है। इस अवलोकन से, समस्या का पता लगाया जा सकता है या अच्छे या बुरे प्रबन्धन के संकेत देखे जा सकते हैं।

(4) अनुपात विश्लेषण (Ratio Analysis): अनुपात विश्लेषण एक फर्म के तुलन-पत्र में तथा लाभ व हानि विवरण में विद्यमान महत्त्वपूर्ण सम्बन्धों का वर्णन करता है । वित्तीय विश्लेषण की तकनीक के रूप में लेखांकन अनुपात आय एवं तुलन-पत्र की व्यक्तिगत मदों के बीच तुलनात्मक महत्त्व को मापते हैं। यह भी सम्भव है कि अनुपात विश्लेषण की तकनीक से एक उद्यम की लाभप्रदता, ऋण शोधन क्षमता तथा सक्षमता को आँका जा सकता है।

(5) रोकड़ प्रवाह विश्लेषण (Cash Flow Analysis): रोकड़ प्रवाह विश्लेषण किसी संस्थान के रोकड़ के वास्तविक अन्तर्वाह एवं बहिर्वाह को दर्शाता है। एक व्यवसाय में आवक रोकड़ के बहाव को रोकड़ अन्तर्वाह या धनात्मक रोकड़ प्रवाह तथा फर्म से बाहर जाने वाले रोकड़ के बहाव को रोकड़ बहिर्वाह अथवा ऋणात्मक रोकड़ प्रवाह कहते हैं। रोकड़ के अन्तर्वाह एवं बहिर्वाह के बीच का अन्तर शुद्ध रोकड़ प्रवाह है। रोकड़ प्रवाह विवरण में प्राप्त रोकड़ का जो एक लेखांकन वर्ष के दौरान उपयोग की जाती है, रोकड़ प्राप्ति के स्रोतों का और इसके साथ ही वह उद्देश्य भी जिस हेतु रोकड़ भुगतान किया गया है, का उल्लेख किया जाता है। अत: यह एक उद्यम की रोकड़ स्थिति के बदलावों के लिए दो तुलनपत्र की तिथियों के बीच (रोकड़ स्थिति) के कारणों को संक्षेपीकृत करता है।

वित्तीय विश्लेषणों की सीमाएँ (Limitations of Financial Analysis): इनकी प्रमुख सीमाएँ निम्न प्रकार हैं:

- ये विश्लेषण वित्तीय विवरणों से प्राप्त सूचनाओं पर आधारित होते हैं। अतः वित्तीय विवरण विश्लेषण, वित्तीय विवरणों की सीमाओं से प्रभावित होते हैं।

- वित्तीय विश्लेषणों को निश्चित रूप से मूल्य स्तर में बदलावों, फर्म की लेखांकन नीति के बदलावों, लेखांकन अवधारणा तथा परम्पराओं एवं वैयक्तिक निर्णयों आदि के प्रभाव के बारे में सावधानीपूर्ण रहना चाहिए।

- वित्तीय विश्लेषण मूल्य स्तरीय बदलावों पर ध्यान नहीं देते हैं।

- वित्तीय विश्लेषण एक फर्म के खाते के लिए भ्रमात्मक भी हो सकते हैं अगर फर्म ने लेखांकन प्रक्रिया में बदलाव को अपना लिया है।

- वित्तीय विश्लेषण कम्पनी की रिपोर्ट का केवल अध्ययन है।

- वित्तीय विश्लेषण में केवल आर्थिक पहलू पर ही ध्यान दिया जाता है। जबकि गैर-आर्थिक पहलुओं को उपेक्षित किया जाता है।

- वित्तीय विश्लेषणों को फर्म की लेखांकन अवधारणाओं के आधार पर तैयार किया जाता है। अतः ये सटीक वस्तुस्थिति को नहीं प्रस्तुत करते हैं।

प्रश्न 2.

एक कम्पनी की वित्तीय निष्पादन के निर्वचन में प्रवृत्ति प्रतिशत की उपयोगिता का वर्णन कीजिए।

उत्तर:

प्रवृत्ति प्रतिशत (Trend Percentages): प्रवृत्ति प्रतिशतों की गणना प्रवृत्ति विश्लेषण के अन्तर्गत की जाती है। प्रवृत्ति विश्लेषण प्रत्येक वित्तीय मद को प्रत्येक वर्ष के प्रतिशत के रूप में प्रस्तुत करता है। ये रुझान विश्लेषण न केवल लेखांकन उपयोगकर्ताओं को व्यवसाय के वित्तीय प्रदर्शन का आकलन करने में मदद करते हैं बल्कि उन्हें विभिन्न प्रवृत्तियों के बारे में एक राय बनाने और व्यवसाय की भविष्य की प्रवृत्ति की भविष्यवाणी करने में भी सहायता करते हैं।

प्रवृत्ति विश्लेषण अथवा प्रवृत्ति प्रतिशत की उपयोगिता और महत्त्व: एक कम्पनी की वित्तीय निष्पादन के निर्वचन में प्रवृत्ति विश्लेषण अथवा प्रवृत्ति प्रतिशत की उपयोगिता निम्न प्रकार है।

- पूर्वानुमान लगाने में सहायता करता है: प्रवृत्ति विश्लेषण द्वारा प्रदान किए गए रुझान लेखांकन उपयोगकर्ताओं को व्यवसाय के भविष्य की प्रवृत्ति का पूर्वानुमान लगाने में मदद करते हैं।

- प्रतिशत में अभिव्यक्तिं: रुझान/प्रवृत्ति प्रतिशत के रूप में व्यक्त किए जाते हैं। प्रतिशत के आँकड़ों का विश्लेषण करना आसान है और कम समय लेने वाला भी।

- उपयोगकर्ता के अनुकूल: चूँकि रुझान प्रतिशत के आँकड़ों में व्यक्त किए जाते हैं, इसलिए कम्पनी के वित्तीय प्रदर्शन और परिचालन दक्षता का विश्लेषण करने के लिए यह सबसे लोकप्रिय वित्तीय विश्लेषण है। दूसरे शब्दों में, इन प्रतिशत प्रवृत्तियों का विश्लेषण करने के लिए किसी को लेखांकन का गहन और परिष्कृत ज्ञान होने की आवश्यकता नहीं हैं।

- व्यापक तस्वीर प्रस्तुत करना: प्रवृत्ति विश्लेषण वित्तीय प्रदर्शन, व्यवहार्यता और व्यवसाय की प्रचालन क्षमता के बारे में एक व्यापक तस्वीर प्रस्तुत करता है। आमतौर पर, कम्पनियाँ अपने वित्तीय डेटा को प्रतिशत प्रवृत्तियों के रूप में 5 या 10 वर्षों की अवधि के लिए प्रस्तुत करना पसन्द करती हैं, जबकि वित्तीय विश्लेषण की अन्य तकनीकों में इस लोकप्रियता का अभाव है।

प्रश्न 3.

तुलनात्मक विवरण का क्या महत्त्व है? तुलनात्मक आय विवरण (लाभ व हानि का विवरण) का एक विशिष्ट सन्दर्भ देते हुए अपने उत्तर की व्याख्या करें।

उत्तर:

तुलनात्मक विवरण (Comparative Statements): दो अथवा अधिक समयावधियों में एक फर्म की लाभप्रदता एवं वित्तीय स्थिति को तुलनात्मक रूप से दर्शाने वाले विवरण जिनसे कि दो या अधिक समयावधियों में फर्म की स्थिति का पता चलता है, तुलनात्मक विवरण कहलाते हैं । यह सामान्यतः तुलनात्मक रूप से तुलन-पत्र और लाभ व हानि विवरण नामक दो महत्त्वपूर्ण वित्तीय विवरणों पर लागू होता है।

वित्तीय आँकड़े केवल तभी तुलनात्मक होते हैं जब समान लेखांकन सिद्धान्त का प्रयोग इनके निर्माण में किया जाता है। यदि ऐसा नहीं है तो लेखांकन सिद्धान्तों से व्यतिक्रम को पादटिप्पणी के रूप में दर्शाया जाना चाहिए। तुलनात्मक आँकड़े वित्तीय स्थिति और प्रचालन परिणामों की प्रवृत्ति और दिशा को इंगित करते हैं । इस विश्लेषण को क्षैतिज विश्लेषण' के नाम से भी जाना जाता है।

तुलनात्मक विवरणों का महत्त्व निम्न प्रकार है:

(1) सरल प्रस्तुति: तुलनात्मक विवरण वित्तीय आँकड़ों को सरल रूप में प्रस्तुत करते हैं। इसके अलावा, समान मदों का वर्ष-वार आँकड़ा साथ-साथ प्रस्तुत किया जाता है, जो न केवल प्रस्तुति को स्पष्ट करता है बल्कि आसान तुलना (इंट्रा-फर्म और इंटर-फर्म दोनों) को निर्णायक बनाता है।

(2) निष्कर्ष निकालने में आसान तुलनात्मक विवरण की प्रस्तुति इतनी प्रभावी है कि यह विश्लेषक को जल्दी और आसानी से निष्कर्ष निकालने में सक्षम बनाती है और वह भी बिना किसी अस्पष्टता के।

(3) पूर्वानुमान के लिए आसान: एक समयावधि में किसी व्यवसाय की लाभप्रदता और परिचालन दक्षता का तुलनात्मक विश्लेषण प्रवृत्ति का विश्लेषण करने में मदद करता है और प्रबन्धन को भविष्य की विभिन्न योजनाओं और नीतिगत उपायों के पूर्वानुमान और मसौदा तैयार करने में भी सहायता करता है।

(4) समस्याओं का आसानी से पता लगाना: दो या दो से अधिक वर्षों के वित्तीय आँकड़ों की तुलना करके वित्तीय प्रबन्धन आसानी से समस्याओं का पता लगा सकता है। आँकड़ों की तुलना करते समय, हो सकता है कि कुछ मदों में वृद्धि हुई हो जबकि अन्य में कमी या स्थिर बनी रही हो। तुलनात्मक विश्लेषण न केवल प्रबन्धन को समस्याओं का पता लगाने में सक्षम बनाता है बल्कि उन्हें यह जाँचने के लिए विभिन्न बजटीय नियंत्रण और सुधारात्मक उपाय करने में भी मदद करता है कि वर्तमान प्रदर्शन नियोजित लक्ष्यों के साथ संरेखित हैं या नहीं।

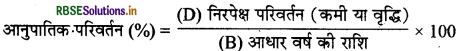

तुलनात्मक लाभ - हानि विवरण: यह व्यवसाय की दो या दो से अधिक लेखा अवधियों में परिचालनात्मक परिव्ययों को दर्शाता है। इससे लाभ - हानि विवरण या आय विवरण की विभिन्न मदों में हुए परिवर्तनों (कमी या वृद्धि) की राशि तथा प्रतिशत परिवर्तन ज्ञात किये जा सकते हैं। इनकी गणना निम्न सूत्र द्वारा की जाती है

प्रश्न 4.

वित्तीय विवरण के विश्लेषण एवं निर्वचन से आप क्या समझते हैं? उनके महत्त्व पर चर्चा करें।

उत्तर:

वित्तीय विवरण का विश्लेषण एवं निर्वचन (Analysis and Interpretation of Financial Statements): वित्तीय विवरणों में दी गई वित्तीय सूचनाओं को सरलता से समझने हेतु तथा फर्म के संचालन सम्बन्धी निर्णयों को लेने के लिए विवेचनात्मक परीक्षण की प्रक्रिया को वित्तीय विवरण विश्लेषण कहते हैं। यह मूलभूत रूप से वित्तीय विवरण में दिए गए विभिन्न संख्याओं और तथ्यों के बीच सम्बन्धों का अध्ययन तथा व्याख्या है जिससे किसी भी फर्म की लाभप्रदता और प्रचालन कार्यक्षमता दृष्टिगत होती है जो वित्तीय स्थिति एवं भविष्य परिदृश्य के मूल्यांकन में सहायक होती हैं।

वित्तीय विश्लेषण' में विश्लेषण और व्याख्या दोनों का समावेश है।

- विश्लेषण: विश्लेषण से आशय वित्तीय विवरणों में दिए गए वित्तीय आँकड़ों का विधिवत वर्गीकरण द्वारा सरलीकरण करना है।

- निर्वचन/व्याख्या: इसका आशय आँकड़ों के अर्थ एवं अभिप्राय स्पष्ट करने से है। ये दोनों ही एक-दूसरे के पूरक हैं। विश्लेषण बिना व्याख्या अर्थहीन है और व्याख्या बिना विश्लेषण कठिन ही नहीं असम्भव है।

विस्तृत रूप में, वित्तीय विवरणों का विश्लेषण एक निर्णायक प्रक्रिया है जिसका उद्देश्य एक उपक्रम की भूतपूर्व और वर्तमान वित्तीय स्थिति और प्रचालन के परिणाम का आकलन करना है, जिसका प्राथमिक उद्देश्य भविष्यकालीन परिस्थितियों के लिए सर्वोच्च अनुमान ज्ञात करना है। इसमें मुख्यतः वित्तीय विवरणों में दर्शाई गई सूचनाओं का पुनः समूहीकरण और व्याख्या का समावेश होता है जो व्यावसायिक इकाइयों की क्षमता और कमजोरियों पर प्रकाश डालता है, जो कि अन्य फर्मों से तुलना (अनुप्रस्थ व्याख्या) और फर्म की विभिन्न समयावधियों पर स्वयं का निष्पादन (समय श्रृंखला विश्लेषण) सम्बन्धी निर्णय लेने में सहायक हो सकते हैं।

वित्तीय विवरणों के विश्लेषण का महत्त्व(Significance of Analysis of Financial Statements):

वित्तीय विश्लेषण एक फर्म की वित्तीय सुदृढ़ता एवं कमजोरियों को पहचानने की प्रक्रिया है, जिसमें तुलन-पत्र/चिट्ठा तथा लाभ व हानि विवरण की मदों के बीच उचित सम्बन्धों को देखा जाता है। वित्तीय विश्लेषण फर्म के प्रबन्धन द्वारा या फर्म से बाहर के पक्षों द्वारा जैसे कि फर्म का स्वामी, व्यापारिक लेनदार, ऋणदाता, निवेशक, श्रम संगठन, विश्लेषक तथा अन्य द्वारा किया जा सकता है। विश्लेषण की प्रकृति, उपयोगकर्ता अर्थात् विश्लेषक के उद्देश्य पर आधारित होती है जो भिन्न-भिन्न हो सकती है। एक विश्लेषक द्वारा प्रयुक्त की जाने वाली तकनीक आवश्यक नहीं है कि दूसरे विश्लेषक के उद्देश्य को पूरा करे,

क्योंकि विश्लेषक की रुचि में भिन्नता होती है। वित्तीय विश्लेषण विभिन्न उपयोगकर्ताओं के लिए निम्न प्रकार से उपयोगी एवं महत्त्वपूर्ण होता है:

(1) वित्त प्रबन्धक (Finance Manager): वित्त प्रबन्धक कम्पनी के प्रबंधकीय निष्पादन, निगम सक्षमता, वित्तीय सुदृढ़ता तथा कमजोरियों और कम्पनी की उधार पात्रता से सम्बन्धित तथ्यों एवं सम्बन्धों को जानना चाहता है। एक वित्त प्रबन्धक विश्लेषण के विभिन्न साधनों से सुसज्जित होना चाहिए ताकि फर्म के लिए विवेकपूर्ण निर्णय लिये जा सकें। विश्लेषण के साधन लेखांकन आँकड़ों के अध्ययन में सहायता करते हैं ताकि संचालन नीतियों की सततता, व्यवसाय का निवेश मूल्य, साख मान तथा संचालन की सक्षमता की जाँच का निर्धारण हो सके। ये तकनीकें वित्तीय नियंत्रण के क्षेत्रों तथा फर्म के लिए वास्तविक वित्तीय संचालन की निरन्तर समीक्षा में सक्षम बनाने हेतु समान रूप से महत्त्वपूर्ण होती हैं । इसके साथ ही प्रमुख विचलनों के कारणों को विश्लेषित करने में सहायक होती हैं जिसके परिणामस्वरूप जब कभी संकेत मिलते हैं तो सुधारात्मक कार्यवाही की जाती है।

(2) उच्च प्रबन्धन (Top Management): वित्तीय विश्लेषणों का परिक्षेत्र व्यापक है जिसके अन्तर्गत सामान्यतः उच्च प्रबन्धन तथा अन्य कार्यात्मक प्रबंधक शामिल होते हैं। फर्म का प्रबन्धन वित्तीय विश्लेषण के प्रत्येक पहलू में रुचि दिखा सकता है। यह कुल मिलाकर उनकी ही जिम्मेदारी होती है कि वे देखें कि फर्म के संसाधनों को अधिकतम सक्षमता के साथ इस्तेमाल किया जाए ताकि फर्म की वित्तीय स्थिति सुदृढ़ रहे। वित्तीय विश्लेषण प्रबन्धन की सफलता को . मापने में सहायता करते हैं। ये कम्पनी के संचालन, वैयक्तिक निष्पादन, मूल्यांकन तथा आन्तरिक नियंत्रण की व्यवस्था के आकलन में सहायता करते हैं।

(3) व्यापारिक देय (Trade Payables): व्यापारिक देय, वित्तीय विवरणों के विश्लेषण द्वारा न केवल कम्पनी की अल्पकालीन दायित्व भुगतान क्षमता का मूल्यांकन करते हैं, बल्कि एक समय विशेष पर उसकी वित्तीय देयताओं को पूरा करने की क्षमता के साथ-साथ भविष्य में सतत् रूप से वित्तीय देयताओं को पूरा करने की सम्भावना को भी देखते हैं। व्यापारिक देय एक फर्म की क्षमता में विशेष रूप से रुचि रखते हैं जो एक बहुत छोटी-सी अवधि में उनके दावे को पूरा करने की क्षमता रखती है। इस प्रकार से, उनका विश्लेषण फर्म की द्रवता स्थिति के मूल्यांकन को सुनिश्चित करता है।

(4) ऋणदाता (Lenders): दीर्घकालिक ऋण उपलब्ध कराने वाले फर्म की दीर्घकालिक ऋण शोधन क्षमता एवं उत्तरजीविता से चिन्तित होते हैं। यह एक विशेष समयावधि के दौरान फर्म की लाभप्रदता, ब्याज तथा मूलधन को चुकाने के लिए रोकड पैदा करने की क्षमता तथा विभिन्न निधियों के स्रोतों (पूँजी संरचना सम्बन्धों) के मध्य सम्बन्धों का विश्लेषण करते हैं। दीर्घकालिक ऋणदाता ऐतिहासिक वित्तीय विवरणों का विश्लेषण करते हैं, ताकि वे अपने भविष्य की ऋण शोधन क्षमता एवं लाभप्रदता की जाँच कर सकें। अतः इनके लिए भी वित्तीय विश्लेषण का बहुत महत्त्व है।

(5) निवेशक (Investors): निवेशकों के लिए भी वित्तीय विवरणों के विश्लेषण का बहुत महत्त्व है। वे फर्म की वर्तमान एवं भावी लाभप्रदता के बारे में विश्लेषण करते हैं। इसके साथ ही फर्म के पूँजी ढाँचे में रुचि रखते हैं ताकि वे फर्म के अर्जन एवं जोखिमों पर इसके प्रभाव के बारे में जान सकें । अंशधारक या निवेशक प्रबन्धन की सक्षमता का मूल्यांकन भी करते हैं और यह सुनिश्चित करते हैं कि बदलाव की जरूरत है या नहीं।

(6) श्रम संगठन (Labour Unions): श्रम संगठन वित्तीय विवरणों का विश्लेषण यह जानने के लिए करते हैं कि क्या कम्पनी वर्तमान में मजदूरी में बढ़ोतरी वहन कर सकती है या नहीं या फिर उत्पादकता बढ़ाकर तथा कीमत ऊँची करके बढ़ी हुई मजदूरी को समाहित कर सकती है या नहीं।

(7) अन्य (Others): उक्त के अलावा अर्थशास्त्री, अनुसंधानकर्ता आदि भी वित्तीय विवरणों का विश्लेषण वर्तमान व्यवसाय तथा आर्थिक स्थितियों के बारे में अध्ययन करने के लिए करते हैं। सरकारी संस्थाओं को भी मूल्य नियमन, दर निर्धारण तथा अन्य ऐसे ही उद्देश्यों के लिए वित्तीय विवरणों के विश्लेषण की आवश्यकता होती है।

प्रश्न 5.

समरूप विवरणों को कैसे तैयार करते हैं? उदाहरण देकर बताइए।

उत्तर:

समरूप/समानाकार वित्तीय विवरण (Common Size Financial Statements): वित्तीय समंकों को लम्बवत् प्रतिशतों के रूप में दिखाने वाले वित्तीय विवरण समानाकार विवरण कहलाते हैं। इनके अन्तर्गत चिट्ठा एवं लाभ-हानि खाता (या आय विवरण) की प्रत्येक मद की राशि लिखकर तत्पश्चात् उन राशियों को एक प्रमुख राशि अंक (यथा व्यावसायिक क्रियाओं से आय अथवा कुल सम्पत्तियों, कुल दायित्वों) के प्रतिशत के रूप में व्यक्त किया जाता है। इससे तुलना के लिए सर्वश्रेष्ठ आधार तैयार हो जाता है। ये विवरण एक वर्ष, दो वर्ष या दो से अधिक वर्षों के लिए बनाये जा सकते हैं। इनका उपयोग सामान्यतः अन्तरफर्म तुलना तथा अन्तःफर्म तुलना में किया जाता है।

समरूप अथवा सामान्य आकार विवरण को तैयार करने के लिए निम्न प्रक्रिया अपनायी जा सकती है:

- परिशुद्ध संख्याओं (आँकड़ों) को दो समय बिन्दुओं जैसे कि वर्ष 1 और वर्ष 2 अथवा पूर्व वर्ष (Previous year) तथा चालू वर्ष (Current year) के अनुसार कॉलम 2 तथा 3 पर सूचीबद्ध करें।

- एक सामान्य आधार (जैसे कि 100) को चुनें। उदाहरणार्थ लाभ व हानि विवरण के मामले में प्रचालन से आगम को आधार (100) के रूप में और तुलन-पत्र के मामले में कुल परिसम्पत्तियों अथवा कुल देनदारियों को आधार (= 100) के रूप में ले सकते हैं।

- स्तम्भ 2 एवं 3 की सभी मदों को कुल योग के प्रतिशत के रूप में बदलें और इसे स्तम्भ 4 और 5 पर सूचीबद्ध करें।

समरूप/समानाकार विवरण का प्रारूप निम्न प्रकार हैं।

Common Size Statement:

|

Particulars |

Year one Previous year |

Year two Current year |

Percentage of year 1/ Previous year |

Percentage of year 2 / Current year |

|

1 |

2 |

3 |

4 |

5 |

|

|

₹ |

₹ |

% |

% |

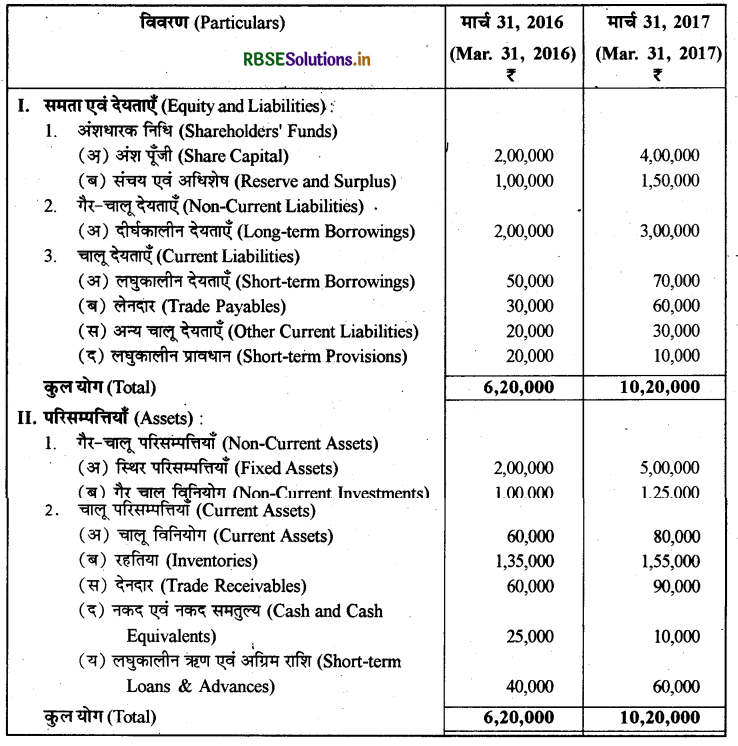

संख्यात्मक प्रश्न:

प्रश्न 1.

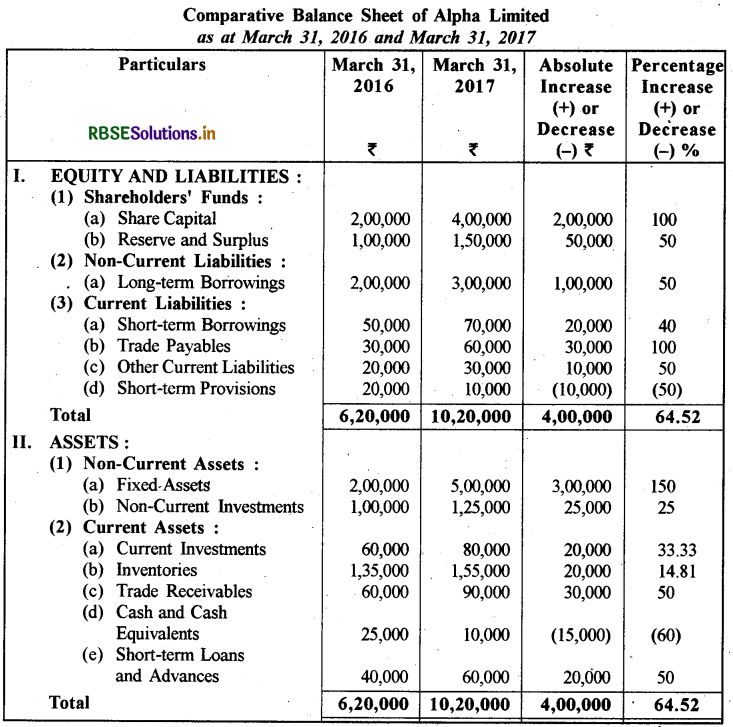

मार्च 31, 2016 और 2017 को अल्फा लिमिटेड का तुलन-पत्र इस प्रकार था। तुलनात्मक तुलनपत्र तैयार करें।

उत्तर:

प्रश्न 2.

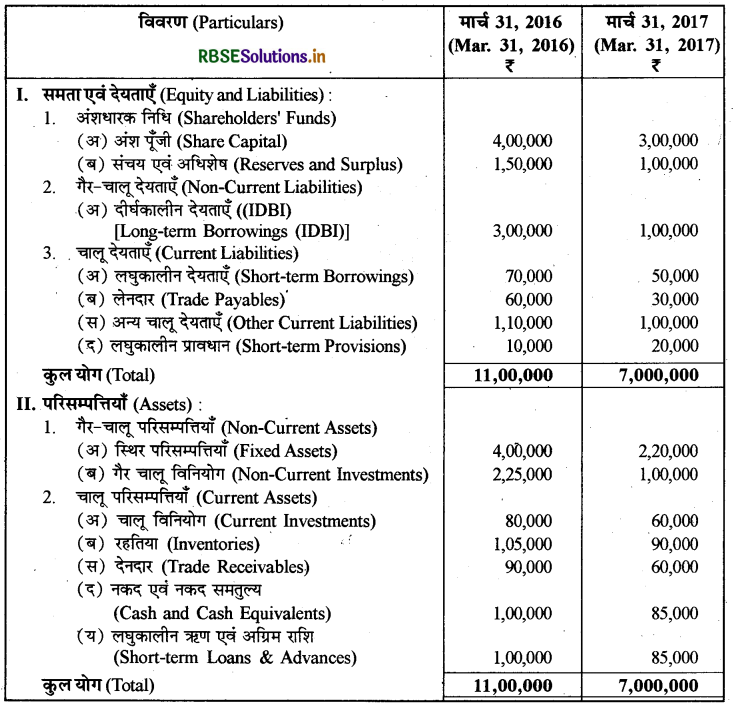

मार्च 31, 2016 और 2017 को बीटा लिमिटेड का तुलन-पत्र इस प्रकार था। तुलनात्मक तुलन-पत्र तैयार करें।

उत्तर:

Comparative Balance Sheet of Beta Limited as at March 31, 2016 and March 31, 2017:

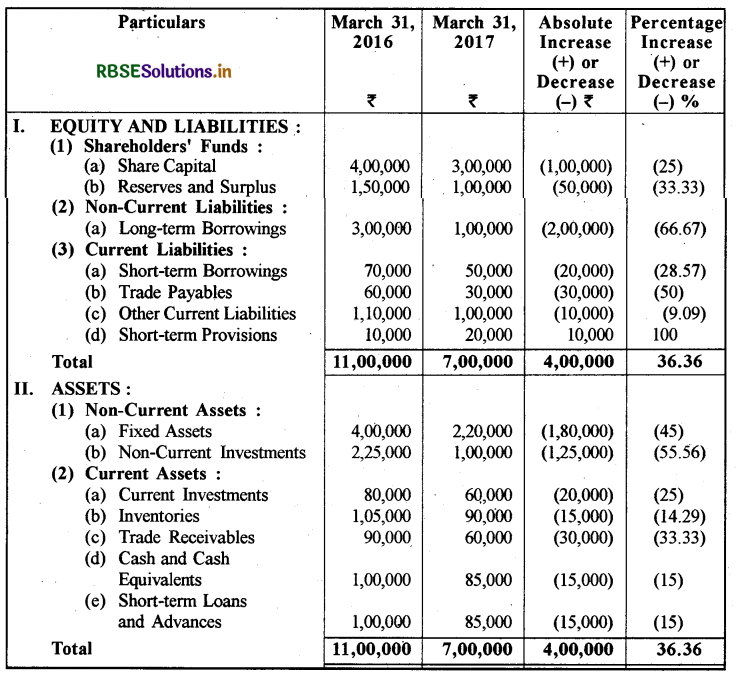

प्रश्न 3.

निम्नलिखित सूचना से तुलनात्मक लाभ एवं हानि विवरण तैयार करें:

|

विवरण (Particulars) |

2016 - 17₹ |

2015 - 2016₹ |

|

बाहरी मालभाड़ा (Freight Outward) |

20,000 |

10,000 |

|

मजदूरी (कार्यालय) [Wages (Office)] |

10,000 |

5,000 |

|

विनिर्माण व्यय (Manufacturing Expenses) |

50,000 |

20,000 |

|

रहतिया समायोजन (Stóck Adjustment) |

(60,000) |

30,000 |

|

रोकड़ क्रय (Cash Purchases) |

80,000 |

60,000 |

|

उधार क्रय (Credit Purchases) |

60,000 |

20,000 |

|

आन्तरिक वापसी (Return Inward) |

8,000 |

4,000 |

|

सकल लाभ (Gross Profit) |

(30,000) |

90,000 |

|

बाहरी ढुलाई (Carriage Outward) |

20,000 |

10,000 |

|

मशीनरी (Machinery) |

3,00,000 |

2,00,000 |

|

मशीनरी पर 10% ह्रास (10% Depreciation on Machinery) |

10,000 |

5,000 |

|

अल्पकालीन ऋण पर ब्याज (Interest on Short-term Loans) |

20,000 |

20,000 |

|

10% ऋणपत्र (10% Debentures) |

20,000 |

10,000 |

|

फर्नीचर के विक्रय से लाभ (Profit on Sale of Furniture) |

20,000 |

10,000 |

|

कार्यालय की कार के विक्रय पर हानि (Loss on Sale of Office Car) |

90,000 |

60,000 |

|

कर की दर (Tax Rate) |

40 % |

50% |

उत्तर:

Comparative Statement of Profit and Loss for the year ended March 31, 2016 and March 31, 2017:

Working Notes :

(1) Calculation of Revenue from Operation (प्रचालन से आगम की गणना):

Revenue from Operations = Cost of Goods Sold + Gross Profit - Sales Return )

Or

(Purchases + Manufacturing Expenses + Change in Inventory + Gross Profit - Sales Return)

Revenue from Operations (2015 - 16) = 80,000 + 20,000 + 30,000 + 90,000 - 4,000 = ₹ 2,16,000

Revenue from Operations (2016 - 17) = 1,40,000 + 50,000 - 60,000 - 30,000 - 8,000 = ₹ 92,000

(2) Calculation of Finance Cost (वित्तीय लागत की गणना):

Finance Cost = Interest on Short-term Loans + Interest on 10% Debentures

वित्तीय लागत = अल्पकालीन ऋण पर ब्याज + 10% ऋणपत्र पर ब्याज

2015 - 16 = 20,000 + 1,000 = ₹ 21,000

2016 - 17 = 2000 + 2,000 = ₹ 22,000

(3) Calculation of Other Expenses (अन्य व्ययों की गणना):

Other Expenses = Freight Outward + Carriage Outward + Loss on Sale of Office Car

अन्य खर्चे = बाहरी ढुलाई + बाहरी मालभाड़ा + कार्यालय की कार के विक्रय पर हानि

2015 - 16 = 10,000 + 10,000 + 60,000 = ₹ 80,000

2016 - 17 = 20,000 + 20,000 + 90,000 = ₹ 1,30,000

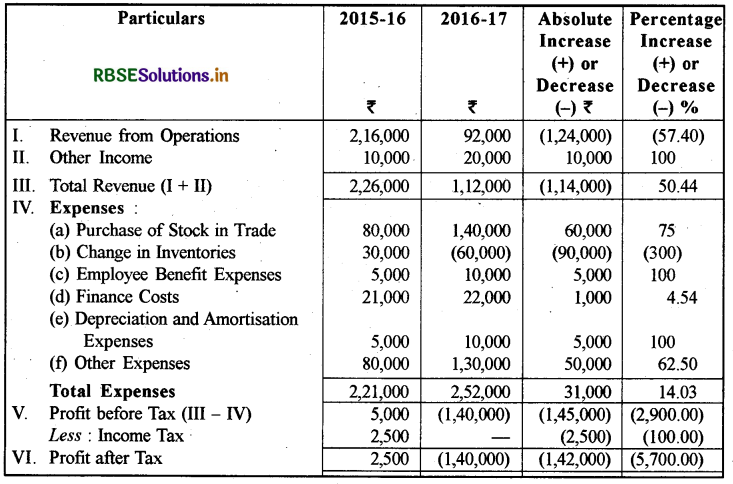

प्रश्न 4.

निम्न सूचनाओं से तुलनात्मक लाभ व हानि विवरण तैयार कीजिए:

|

विवरण (Particulars) |

2016 - 17 ₹ |

2015 - 2016 ₹ |

|

विनिर्माण व्यय (Manufacturing Expenses) |

35,000 30,000 9,60,000 4,000 (उधार क्रय में से) |

80,000 |

|

आरम्भिक रहतिया (Opening Stock) |

150% आरम्भिक रहतिये का |

अन्तिम रहतिया का60% |

|

विक्रय (Sales) |

1,50,000 |

4,50,000 |

|

बाह्य वापसी (Returns Outward) |

80% उधार क्रय का |

6,000 (नकद क्रय में से) |

|

अन्तिम रहतिया (Closing Stock) |

10,000 |

1,00,000 |

|

उधार क्रय (Credit Purchases) |

1,00,000 |

150% नकद क्रय का |

|

रोकड़ क्रय (Cash Purchases) |

20% |

40,000 |

|

बाहरी ढुलाई (Carriage Outward) |

5,000 |

30,000 |

|

भवन (Building) |

2,00,000 |

2,00,000 |

|

भवन पर ह्रास (Depreciation on Building) |

10,000 |

10% |

|

बैंक अधिविकर्ष पर ब्याज (Interest on Bank |

10,000 |

2,00,000 |

|

Overdraft) |

20,000 |

20,000 |

|

10% ॠणपत्र (10% Debentures) |

50% |

20,000 |

|

कॉपीराइट के विक्रय से लाभ (Profit on Sale of |

35,000 30,000 9,60,000 4,000 (उधार क्रय में से) |

10,000 |

|

Copyright) |

150% आरम्भिक रहतिये का |

40% |

|

व्यक्तिगत कार के विक्रय से हानि (Loss on Sale of Personal Car) |

1,50,000 |

80,000 |

उत्तर:

Comparative Statement of Profit and Loss for the year ended March 31, 2016 and March 31, 2017:

Working Notes:

(1) Cálculation of Net Purchases and Change in Inventory:

Net Purchases of Stock in Trade = Cash Purchases + Credit Purchases - Purchases Return

For 2015 - 16 = 80% of 1,50,000

i.e., 1,20,000 + 1,50,000 - 4,000 = 72,66,000

For 2016 - 17 = 40,000 + 150% of 40,000

i.e., 60,000 - 6,000 = 394,000

Change in Inventory = Opening Stock - Closing Stock

For 2015 - 16 = 30,000 - 45,000 (150% of Opening Stock) = (15,000)

For 2016 - 17 = 60,000 (60% of Closing Stock) - 1,00,000 = (40,000)

(2) Calculation of Finance Cost:

Finance Cost = Interest on Bank Overdraft + Interest on Debentures

For 2015 - 16 = 5,000 + 20,000 = 25,000

For 2016 - 17 = 0 + 20,000 = 20,000

(3) Calculation of Other Expenses:

Other Expenses = Carriage Outward + Other Operating Expenses

For 2015 - 16 = 10,000 + 20,000 = 30,000

For 2016 - 17 = 30,000 + 10,000 = 40,000

प्रश्न 5.

निम्नलिखित सूचनाओं से शैफाली लि. का समरूप लाभ व हानि विवरण तैयार कीजिए:

|

विवरण (Particulars) |

2016 - 17 ₹ |

2015 - 2016 ₹ |

|

प्रचालन से आगम (Revenue from Operations) |

6,00,000 |

8,00,000 |

|

अप्रत्यक्ष व्यय (Indirect Expenses) |

सकल लाभ का 25% |

सकल लाभ का 25% |

|

प्रचालन से आगम की लागत (Cost of Revenue from Operations) |

4,28,000 |

7,28,000 |

|

अन्य आय (Other Incomes) |

10,000 |

12,000 |

|

आयकर (Income Tax) |

30% |

30% |

उत्तर:

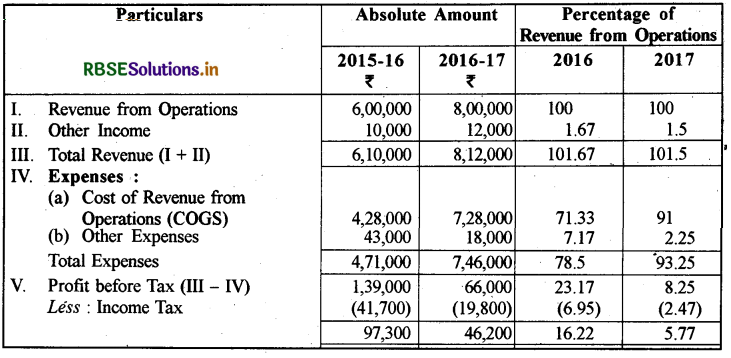

Common Size Statement of Profit and Loss for the year ended March 31, 2016 and March 31, 2017:

Working Note:

(1) Calculation of Other Expenses:

Other Expenses = Indirect Expenses = 25% of Gross Profit

अन्य खर्चे = अप्रत्यक्ष व्यय = सकल लाभ का 25%

Gross Profit = Revenue from Operations - Cost of Revenue from Operations

∴ 2015 - 16 Gross Profit = 6,00,000 - 4,28,000 = ₹ 1,72,000

2016 - 17 Gross Profit = 8,00,000 - 7,28,000 = ₹ 72,000

अतः अन्य खर्चे (Other Expenses):

2015 - 16 = 1,72,000 x 25% = ₹ 43,000

2016 - 17 = 72,000 x 25% = ₹ 18,000

प्रश्न 6.

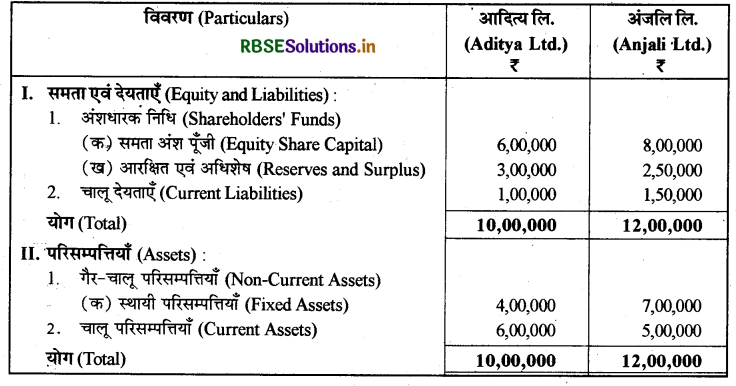

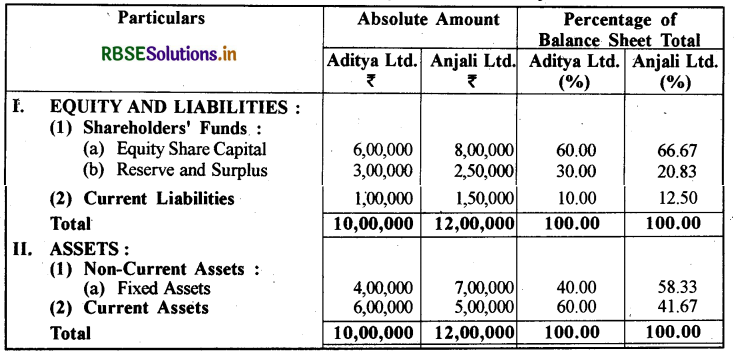

निम्नलिखित सूचनाओं से आदित्य लि. एवं अंजलि लि. के समरूप तुलन-पत्र विवरण तैयार करें:

उत्तर:

Common Size Balance Sheet of Aditya Limited and Anjali Limited:

- RBSE Class 12 Accountancy Important Questions Chapter 5 साझेदारी फर्म का विघटन

- RBSE Class 12 Accountancy Important Questions Chapter 4 साझेदारी फर्म का पुनर्गठन : साझेदार की सेवानिवृत्ति/मृत्यु

- RBSE Class 12 Accountancy Important Questions Chapter 3 साझेदारी फर्म का पुनर्गठन : साझेदार का प्रवेश

- RBSE Class 12 Accountancy Important Questions Chapter 2 साझेदारी लेखांकन - आधारभूत अवधारणाएँ

- RBSE Class 12 Accountancy Important Questions Chapter 1 अलाभकारी संस्थाओं के लिए लेखांकन

- RBSE Solutions for Class 12 Accountancy Chapter 6 रोकड़ प्रवाह विवरण

- RBSE Solutions for Class 12 Accountancy Chapter 5 लेखांकन अनुपात

- RBSE Solutions for Class 12 Accountancy Chapter 3 कंपनी के वित्तीय विवरण

- RBSE Solutions for Class 12 Accountancy Chapter 2 ऋणपत्रों का निर्गम एवं मोचन

- RBSE Solutions for Class 12 Accountancy Chapter 1 अंशपूँजी के लिए लेखांकन

- RBSE Solutions for Class 12 Accountancy Chapter 5 साझेदारी फर्म का विघटन